与更广泛的用户群体相比,典型的TikTok购物者是怎样的? TikTok Shop增长有多快,主要面向哪些客户? TikTok购物者在哪些平台购物,可能会影响到哪些平台?

一、TikTok Shop在美市场动态

1、TikTok Shop在黑五快速起飞

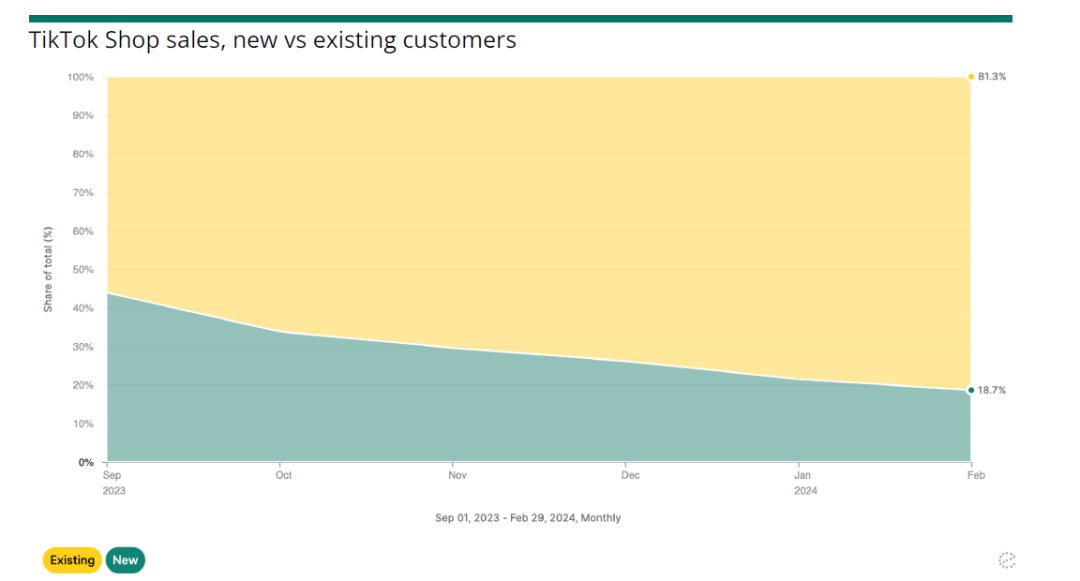

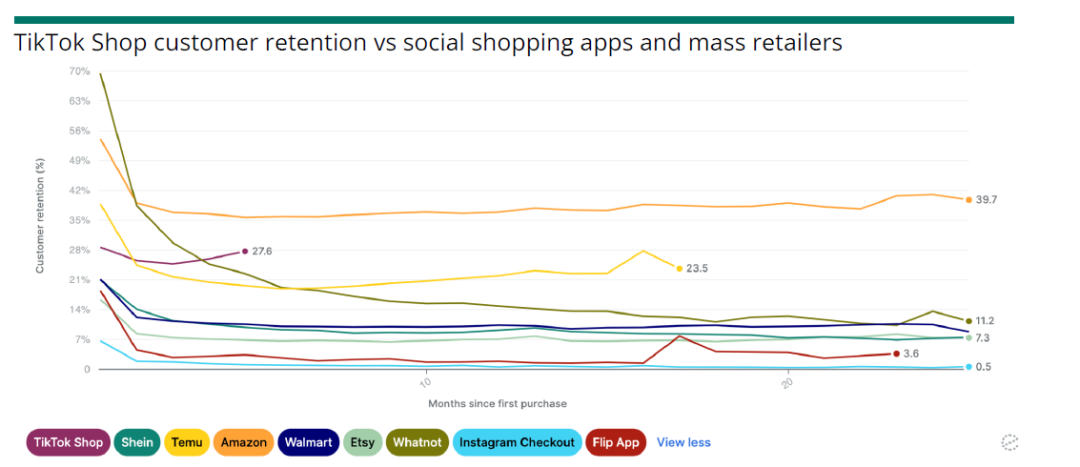

2、销售额依赖于回头客

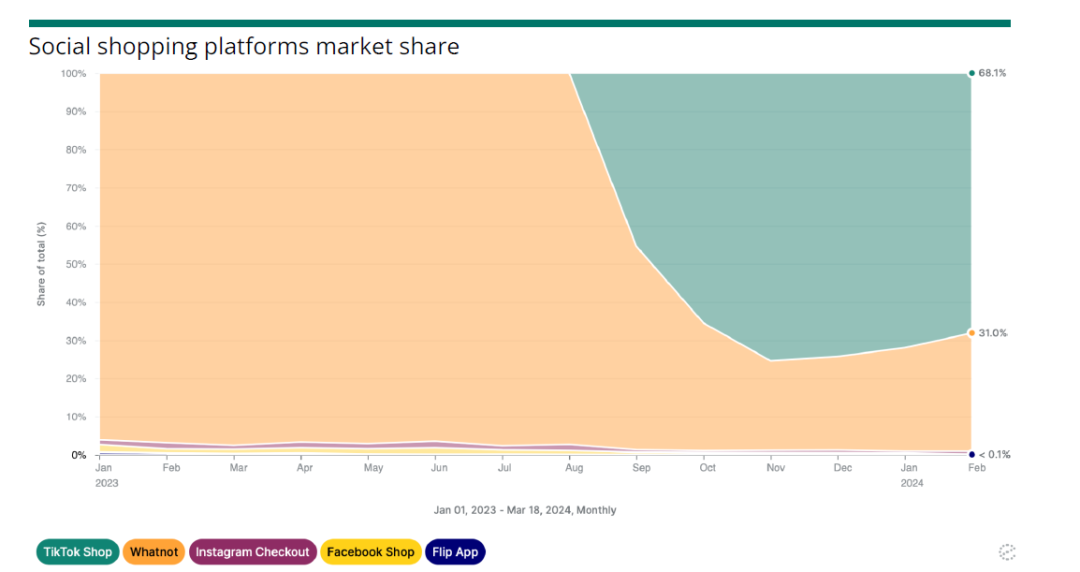

3、在社交购物领域占主导

二、TikTok Shop消费者行为洞察

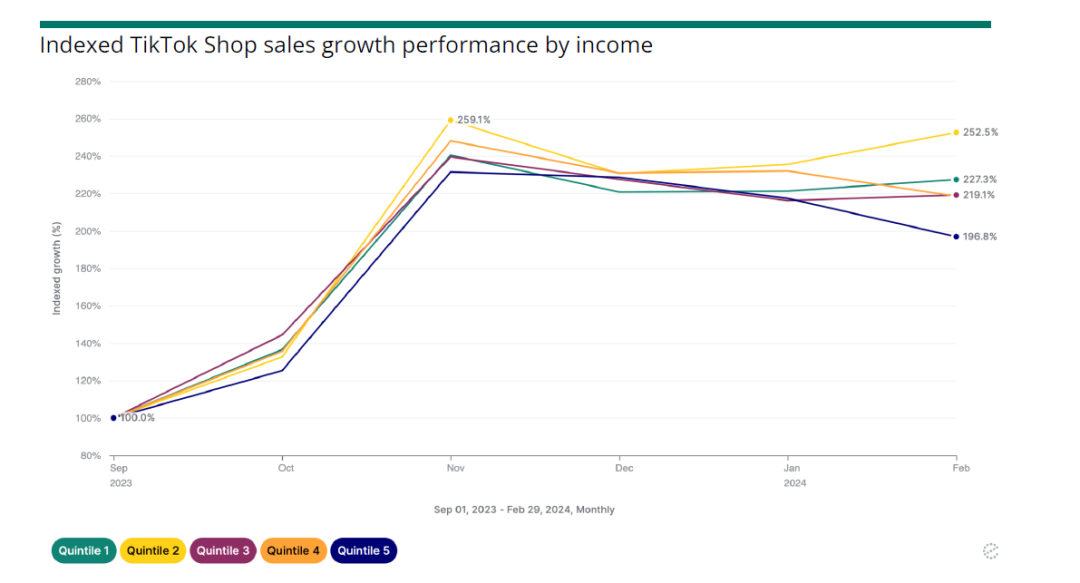

1、收入中等的美国家庭消费最多

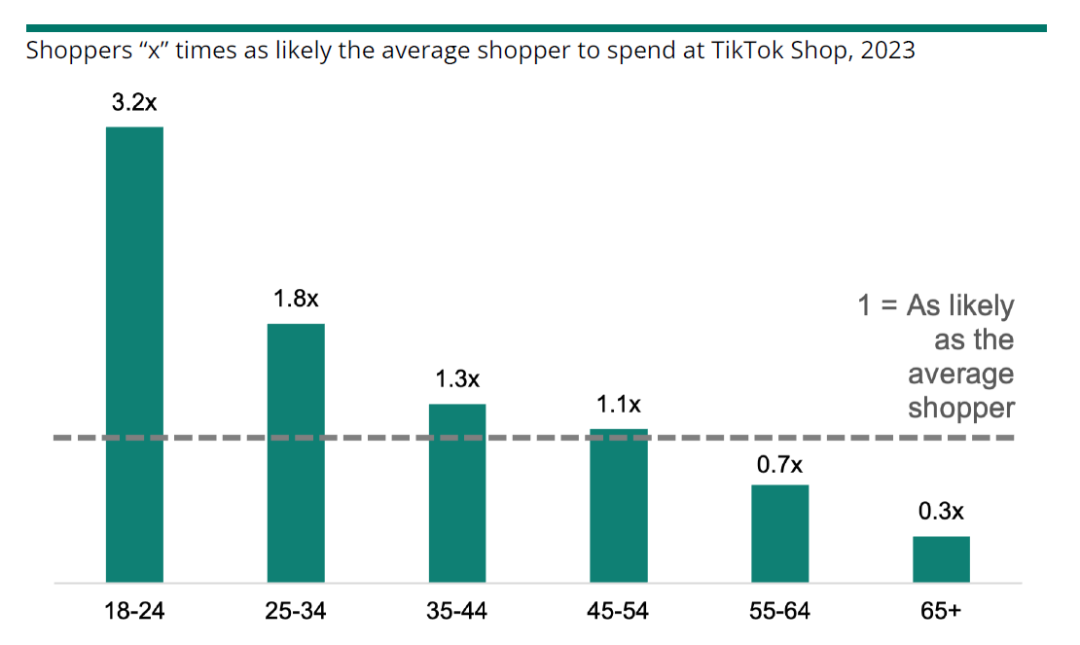

2、客户偏向年轻化

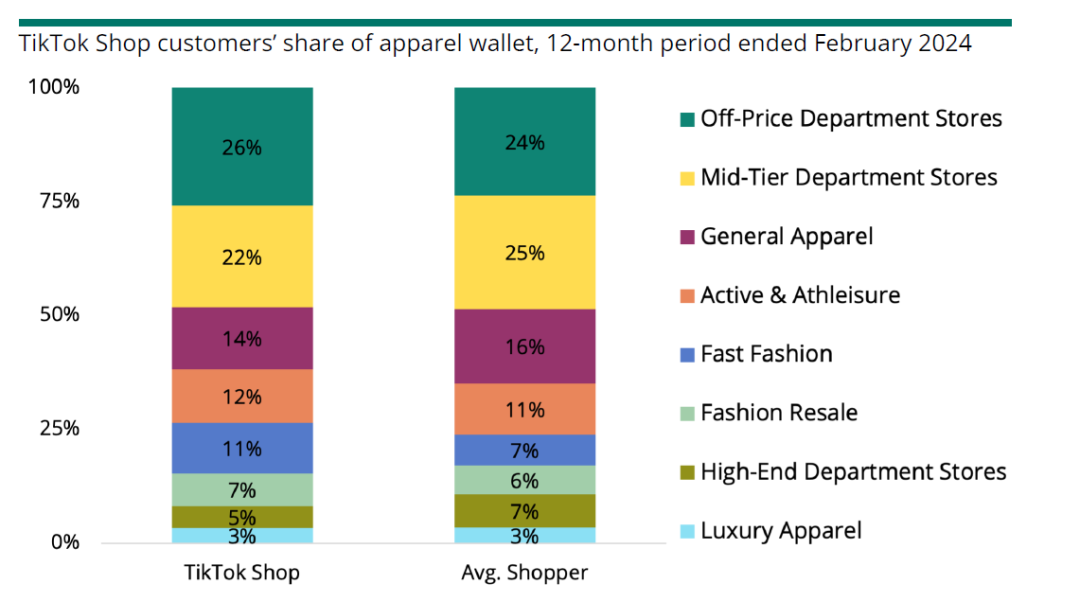

3、客户偏爱低价位服装零售商

三、TikTok Shop崛起对市场的影响

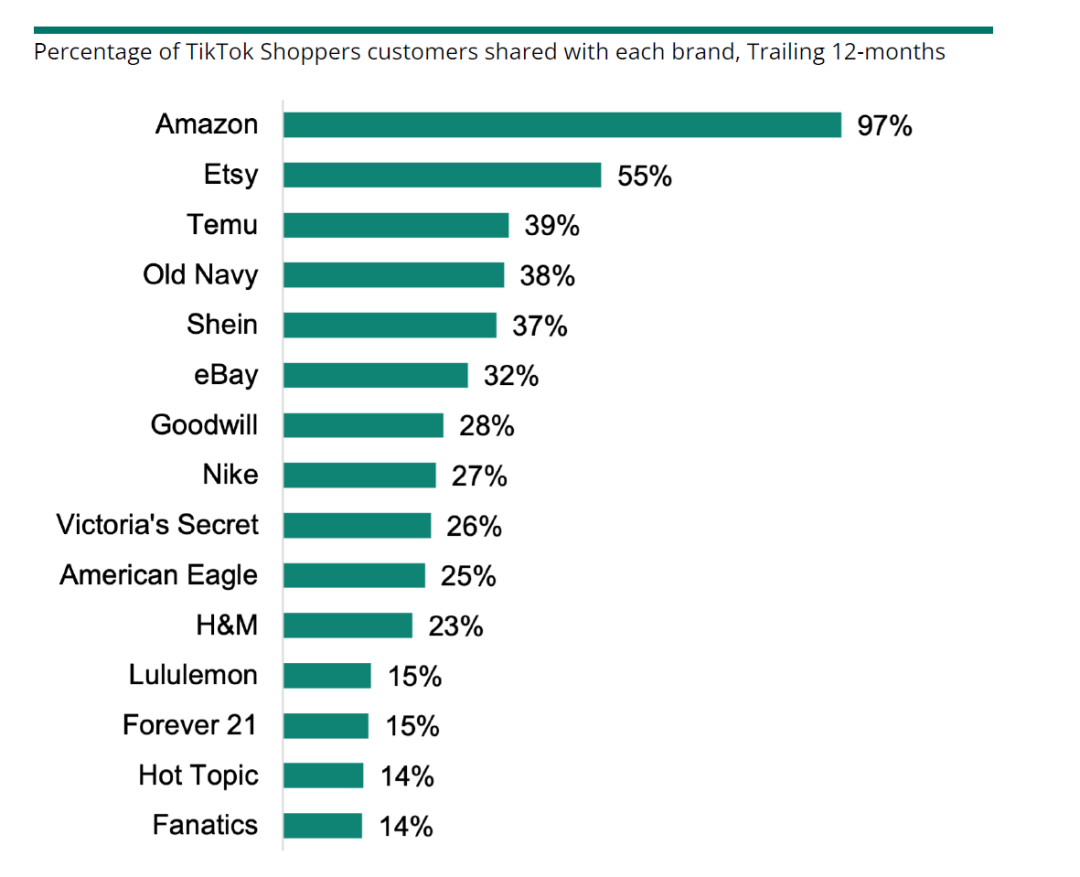

1、TikTok客户在亚马逊的活跃度高

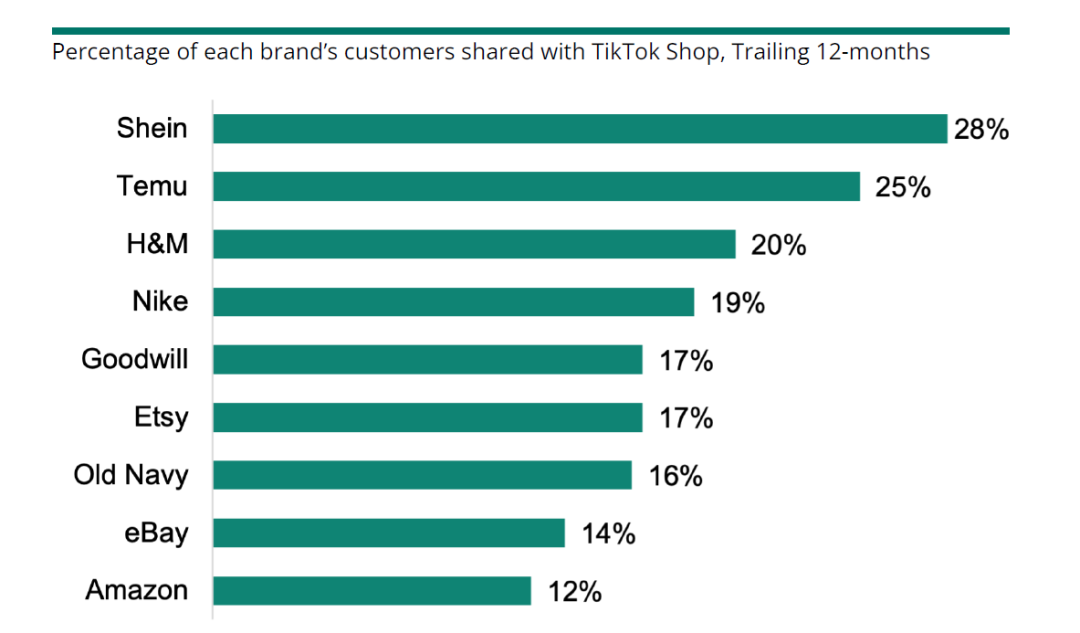

2、Shein、Temu与TikTok客户重合度最高

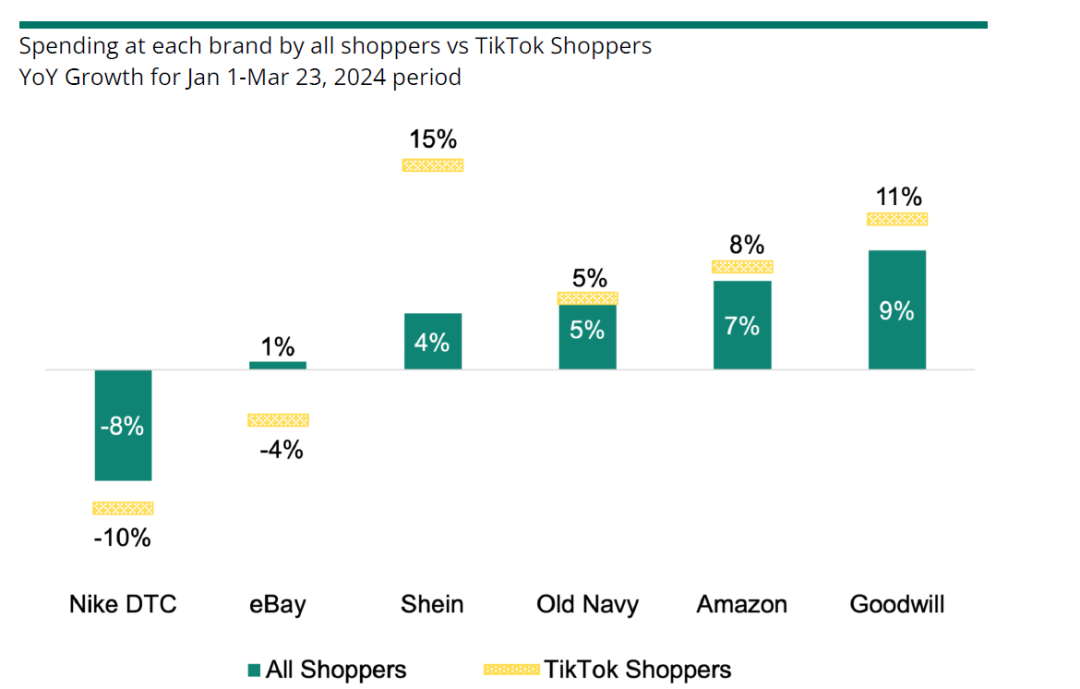

3、TikTok Shop对不同品牌的影响

热门活动

热门活动

其他

其他 03-06 周五

03-06 周五