TikTok美区200亿GMV攻坚:社交电商增量王遇“难越之峰”

引

言

当各大APP年度报告刷屏社交媒体时,预示着2025年年末终章已进入收官阶段。在行业和消费者都在复盘年度答卷的节点期,TikTok年初为美区立下的全年200亿美元GMV不知能否递上“满分答卷”?如今目标Deadline已进入冲刺倒计时,市场调研机构eMarketer却抢先发布首份针对TikTok Shop的预测报告,以数据为支撑提前给出了否定预判——面对这份提前剧透的“年度成绩单”,TikTok平台方又该如何回应这场GMV攻坚战的收官考验?

2025年开年,TikTok美区便在“不卖就禁”法案的重重迷雾下开启新年新征程,政策不确定性始终是高悬于众多卖家头上的“达摩克里斯之剑”。即便如此,TikTok电商团队仍对美区寄予厚望,为其定下近200%的增速目标,有意瞄准200亿美元GMV。如今全年收官在即,这一承载平台“雄心”的增长目标,在第三方机构预判中,实际完成度很可能再度不及预期。

若用关键词概括TikTok美区的2025年,“跌宕起伏”“触底反弹”或许最为贴切。上半年的TikTok美区堪称“多事之秋”,1月下架风波刚有转机,2月关税大棒便接踵而至,更在一季度被TikTok泰国反超,退居TikTok GMV榜第二。叠加美国IRS税务监管加码、取消卖家免费广告和自然流量扶持、内部大规模裁员等多重因素,卖家运营压力倍增,上半年发展步履维艰。进入下半年,美区局势方有明显好转。中美马德里会谈后,平台运营稳定性问题得到突破性进展;月活用户突破1.8亿,用户基础持续夯实;黑五大促期间更是迎来全面爆发——美区黑五网一爆发期交易额直破5亿美金,跨境POP模式生意较年中翻倍增长,各种破纪录佳绩,一扫上半年颓势,尽显增长潜力。

然而,下半年的强势发力终究难抵上半年的时间亏空,年初增长目标犹如一座看似临近却又难以攀越的山峰。近日,市场调研机构eMarketer发布的首份针对TikTok Shop的预测报告显示,2025年TikTok美区销售额将达158.2亿美元,同比增长108%,虽肯定了TikTok电商的高增长态势,但与内部年初既定的200亿目标仍有一定差距,若预判成真,那这也将是TikTok连续第二年未能达成美区GMV目标。

虽有外部环境制约因素存在,但两年未达预期,也一定程度上反映出TikTok内部团队对美区市场预判存在偏差,即未能充分评估美国市场环境稳定性以及竞争的复杂程度,致使目标制定略显“激进”。不过,在eMarketer预判下,TikTok Shop电商销售额将在未来四年保持两位数增长,2028年有望超过300亿美元,这一预判成绩依然印证了TikTok Shop内容电商增长韧劲。叠加近日发布的TikTok内部信透露TikTok美国业务已取得最新进展,对于即将到来的2026年,随着美国市场外部环境趋于稳定,TikTok美区爆发力依旧不容小觑。而连续两年的目标缺口,或许也将促使平台在“野心”与市场现状下,寻出更为理性的平衡点,制定更贴合实际发展的年度目标。

TikTok Shop美国:高速增长的背后,规模增量有待挖掘

自2023年9月正式登陆美国市场以来,TikTok Shop以其内容电商的创新打法,不仅给美国电商市场带来了一波“小小的震撼”,更在短时间内完成了对细分社交电商竞争格局的“重新洗牌”,迅速成为该领域最炙手可热的“增长新动能”。据eMarketer调研数据显示,2025年社交电商预计将达870.2亿美元,占美国零售电商总规模的6.9%;2026年将再增18.0%,首次突破1000亿美元大关。作为市场增长的“重要源泉”,TikTok凭借内容场的强悍爆发力,将成为驱动千亿市场增长的核心力量。而TikTok电商增长的核心,又是由平台自身“流量”和“内容生态”两大引擎的内生协调驱动。

在美国社交平台中,TikTok是当之无愧的“增速王者”。上线仅两年,便收获超半数美国用户的“偏爱”。据Similarweb最新数据显示,截至2025年8月,TikTok在美国月活跃用户达1.83亿,再次刷新流量峰值。与TikTok全球其他市场相比,这一增速或许不够突出,但在近年来重新焕发活力的美国社交媒体市场中,其表现却足够亮眼。目前美国总人口约3.41亿,而TikTok已覆盖超半数民众——这一渗透率在被传统社媒平台长期占据主流媒体市场中心的发达国家,实属高位。更关键的是,其16%的增速远超美国其他社媒渠道,成为主流平台中增速最快的“玩家”。在用户规模上,TikTok也不遑多让,实现了对美国二线平台的“降维打压”,超越Pinterest与Snapchat用户数之和。

遵循流量漏斗基本原理,即使用户在转化路径中,会因层层筛选而后逐渐缩减,但庞大的泛流量基础仍为TikTok电商积累了一定的潜在消费群体,直接推动电商业务扩张进程。在eMarketer预测中,2025年TikTok美国购物用户将同比增长13.6%,达到5320万人;2026年将再增8.6%至5770万人,预计将覆盖超50%的美国社交购物人群。从海量泛流量到购物用户转化,TikTok已初步在美国市场完成了从内容种草到消费转化的闭环构建,为其电商业务持续高速增长奠定了坚实的流量基础。

目前,TikTok在美国社交电商市场中份额已攀升至18.2%,作为2023年才正式入局的“新玩家”,TikTok仅用短短两年多时间,便实现从零到市场第三的飞跃式突破,足以证明其增长势头之迅猛。数据显示,2024年TikTok销售额同比暴涨400%,2025年仍保持108%的高速增长,这种扩张速度不仅给美国社交电商竞争场重新注入热血,也让行业老牌巨头“打起精神”,不得不警惕其竞争威胁。不过,“姜还是老的辣”,当前美国社交电商市场仍由Facebook与Instagram组成的双巨头绝对主导,二者合计占据约75%的市场份额。凭借长期积累的用户基础和生态体系,两者共同构建起“防守能力UP”的规模壁垒,TikTok想要突破这一格局,无异于攀登陡峭高峰,越接近顶端阻力越大。对TikTok而言,后续突破的关键不再只是单纯的扩充消费者和卖家数量,而是吸引更多优质卖家和美国本土知名品牌踊跃入驻,增强电商平台“底气”。

虽然TikTok平台借助内容优势和实时转化吸引了大量中小卖家入驻,且58%的美国Z世代群体已经其视为购物首选平台,但美国本土品牌的缺席始终是短板,连在TikTok东南亚和墨西哥市场做到头部机构的三只羊都表示需要持续观望美区发展,更遑论美国本土品牌,TikTok发展的不稳定始终是品牌犹豫入驻的根源所在。当下TikTok美区内部竞争更多是跨境中小卖家之间的“内部博弈”,而非与美国本土品牌的同台竞技。只有真正补齐这一缺口,平台才能进一步丰富商品品类、提升平台公信力,逐步瓦解双巨头设下的规模屏障,从“增长黑马”成长为能与美国本土电商平台分庭抗礼的“实力玩家”。

TikTok美区市场现状:品牌化&细分市场或成竞争关键

在TikTok电商全球版图中,各已开市场呈现出差异化增长特征,如新开市场普遍存在第一波流量和政策红利;TikTok东南亚市场因门槛相对友善,是中小卖家入局试水的首选赛道;而对于想要突破业绩增长天花板的卖家和品牌方而言,TikTok美区方是需要重点攻克的核心战场。就像TikTok美区头部品牌Meoky海外业务负责人郑浩勇所言,品牌选择布局美区,就是想先啃下最难啃的“硬骨头”。作为全球最大的零售电商市场,2025年市场规模预计达1.34万亿(Statista预测),同比增长约8.2%。拿下这一TikTok核心阵地,对于卖家来说,可能不仅仅是业绩上的量级突破,更能为品牌或者市场深耕积累关键经验,成为其撬动TikTok其他市场的关键支点。

随着TikTok各大市场逐渐走向成熟,TikTok第二大电商市场席位争夺战或许将愈演愈烈,东南亚印尼、泰国电商氛围浓厚,稳居增长第一梯队;欧洲市场凭借发达市场高消费水平紧随其后;拉美墨西哥和巴西依托人口红利及互联网渗透率,同样增势迅猛;更有全球第三大电商市场日本正虎视眈眈瞄准第二梯队席位。相比之下,TikTok美区第一大电商市场之位则相对难以撼动。根据第三方数据显示,2025年TikTok美区前三季度GMV总额达90-100亿美元区间,远超东南亚细分市场和英国(约15-20亿美元);且美国用户消费力、价格敏感系数、品牌付费意愿等核心指标基本领先全球,加之接近欧洲整体才有的2亿月活跃用户数,TikTok美区在短期内很难被其他市场超越,保持较为领先的发展优势。

此前正值TikTok黑五大促,大促向来是卖家集中冲刺销量的重要节点,而此次大促不出意外地再次助力TikTok美区实现销售数据突破性飙升。为弱化大促节点期带来的短期数据波动影响,更客观呈现美区全年趋势,TK观察整理了TikTok美区1-11月大盘数据总览。

从数据上看,美区总销量呈现出季节性增长特征,以6月为分水岭,整体呈淡季趋稳(1-6)、旺季爆发(7-11)的节奏。11月以8791.93万总销量达到峰值,较一月增长约80%,进入Q3阶段后,总销量持续走高,连续三月突破5400万,进入第四季度,10月、11月销量环比增幅分别达8.5%、35.4%,大促节点销量拉动作用明显。TikTok美区下半年总销量持续走高除了旺季季节性因素外,也不排除因美区外界环境因素影响减弱,使得销量水平有所提升。

美区整体大盘新品上新节奏波动明显,4月、8月新品数大幅度骤降,这或许与TikTok平台品类合规审核以及卖家旺季库存策略调整有关,其余月份新品数基本维持在400万以上,与TikTok其他市场相比,TikTok美区新品上线数也是遥遥领先,侧面反映出卖家对美区市场布局热情,整体竞争程度有所升温。

在产品成交价方面,美区客单价水平保持稳步提升,从1月18.28美元逐步增长至11月29.54美元,累计涨幅超过60%,反映出美区消费者购买力水平有所提升,高客单价产品占比正在逐步扩大。在TikTok美区11月商品销售额TOP20榜单中,90%产品客单价在30美元以上,其中TOP1-3的Medicube护肤套装、Nex游戏机以及PetPivot智能宠物猫砂盆客单价更是处于150-250美元的高客单区间。这类高客单价产品能在美区实现销售额名列前茅,体现出品牌商家通过TikTok内容强化消费者对品牌认知,足以使得本就对价格敏感度不高的美国消费者,愿意为品牌溢价买单。

在市场集中度方面,TikTok美区市场集中度整体维持在4.72%-7.02%中高位区间,低于新开市场,又高于TikTok东南亚部分细分市场。总体来看,TikTok美区尚未形成头部绝对垄断局面,中小卖家仍有突破机会;而与此同时,各大类目头部品牌如Medicube(美妆个护)、Toplux(保健)、Nex Playground(手机与数码)的规模效应开始显现,11月大促预热期头部卖家集中冲刺,也让TikTok美区市场集中度提升至7.02%,不过暂时还未挤压到中小卖家生存空间,部分细分品类市场仍存在发展机会。

从TikTok美区11月店铺销售额TOP20榜单来看,上榜店铺均为品牌店,仅Dr.Melaxin Global一家店铺以“零售店”身份入围,事实上,总览美区6-11月销售额榜TOP20店铺类型,TK观察发现,除Dr.Melaxin Global外,基本均为品牌店,这也再次印证TikTok美区品牌化属性逐渐显现,品牌自带的认知度和产品品控能力更符合美区用户消费倾向,而Dr.Melaxin Global能跻身榜单前列,或许与其选择布局美妆个护中护肤细分类目、建联达人数量和质量有关。

而在动销商品板块,以百件为分界线,店铺间商品策略呈现出多SKU铺量与少SKU深耕的两极分化,QVC,Inc、VEVOR Store以5094件、3410件动销商品数,以满足美国用户在小家电和五金工具领域的多元化需求,JBL(40件)、wavytalk(39件)则聚焦少数核心单品做深耕种草,不过在铺品(11家)和精品方面(9家),选择铺品策略的店铺数略胜一筹。

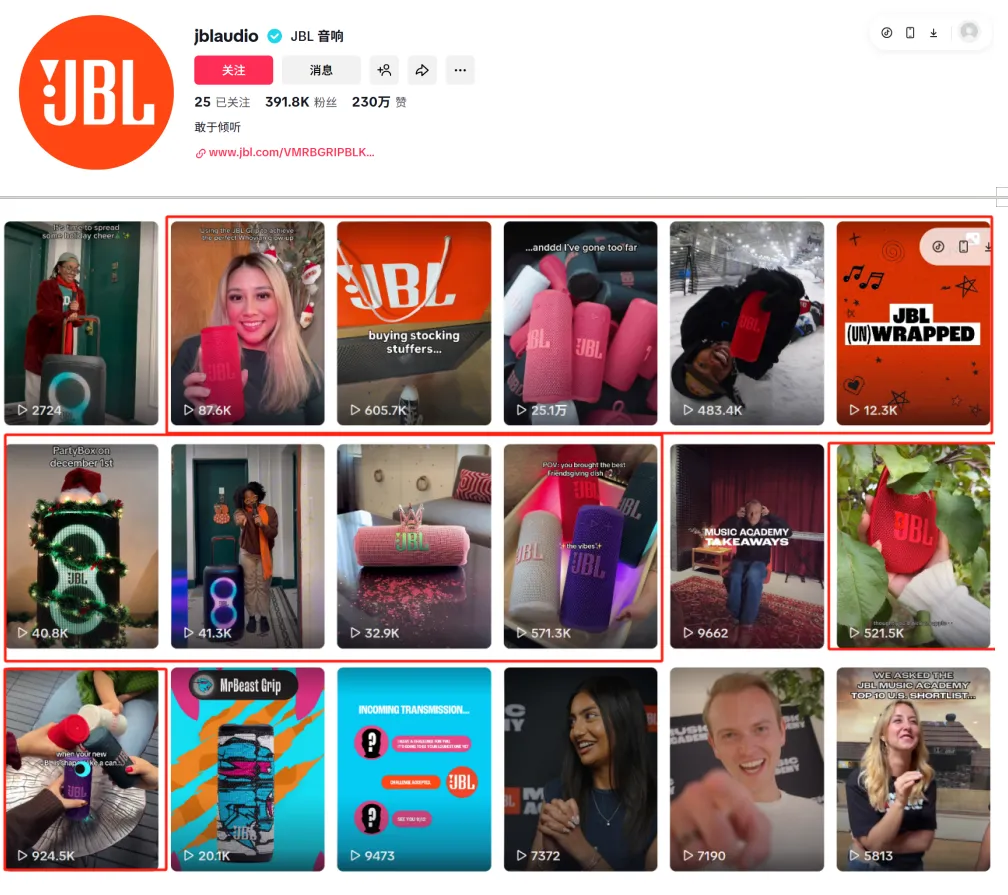

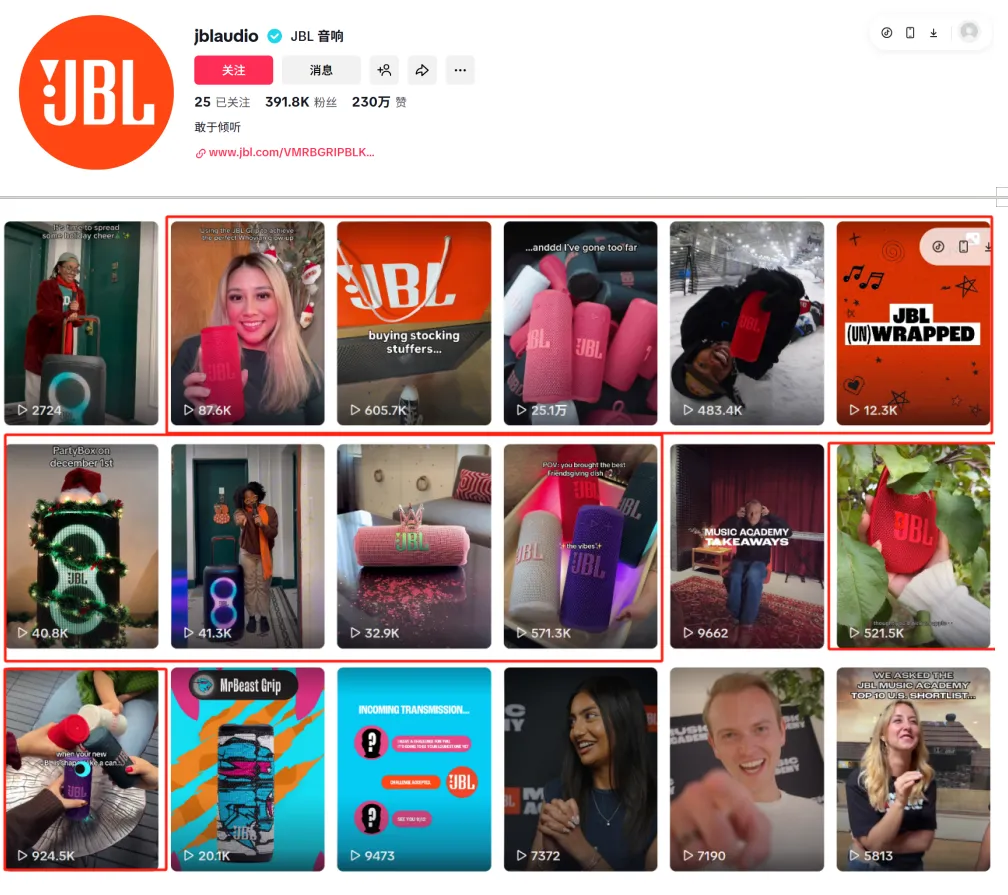

正如大众所知,TikTok美区以达人带货为主,头部卖家更是如此,榜单内85%的店铺达人建联数以“万”为单位,依靠外部达人矩阵放大品牌触达范围,而JBL、EcoFlow、POPMART仅建联818、3589、4915位达人,后两者达人建联数也基本符合多数卖家对头部品牌和商家已知概念,即月度建联数超3000。不过,与其他店铺相比,JBL、EcoFlow、POPMART更依赖品牌内容矩阵,如JBL官方账号@jblaudio粉丝数达39.18万,其中账号多条内容播放量超10万。

整体来看,TikTok美区头部店铺基本已进入品牌化深耕阶段,其运营策略或为“达人矩阵+中高客单+多爆款”“多SKU+全类目覆盖”做规模,又或是“少SKU+精细化内容”做利润,各种差异化打法,也恰恰体现出TikTok美区正在告别早期“靠流量赚快钱”的起步发展阶段。对于后续入局卖家以及中小卖家来说,美区市场机会可能更多聚焦在品牌化布局以及细分市场。细分市场因卖家基数尚未饱和,竞争相对温和,且潜在消费者需求更为精准,卖家更易通过优质的垂直内容吸引用户,实现在小众赛道的突破。而对于品牌型商家来说,TikTok更是一个叙述品牌故事以及放大品牌价值传播的品牌,通过TikTok内容种草能力以及达人矩阵扩大传播范围,突破传统渠道壁垒,实现更为有效的品牌认知的建立,从而收获来自海外的第二条增长曲线。

TikTok美区的品牌化之路

近日,TikTok CEO周受资发布的内部信,透露了TikTok美国业务最新进展——字节跳动将继续保留电商、广告、市场运营等核心商业业务主导权,以及TikTok产品的全球互联互通。这一安排终于为持续两年多的外部市场不稳定画上句号,打消了一众美区卖家和品牌方对平台稳定性的顾虑。从披露信息来看,这无疑是一则激活市场对TikTok电商业务信心的关键利好消息。加之刚刚圆满落幕的TikTok黑五大促,再度让行业内相关从业者见证了TikTok美区内容场强悍爆发实力。政策定心丸叠加电商爆发力,双重积极信号来袭,或许会让此前处于持续观望状态的国内品牌以及美国本土品牌,下场布局的意向和可能性得到显著提升。

回顾TikTok电商早期发展,彼时平台尚处于海外市场摸索阶段,卖家选择铺货冲量、卖货为主的运营逻辑事实上是契合当时市场发展环境的,品牌建设在当时还为时过早。不过到了2025年,TikTok释放的一系列信号已在侧面表明——“平台需要品牌型商家入场”“需要卖家开始优化内容运营逻辑”。如现阶段TikTok不仅在逐步限制无品牌商品曝光、要求部分类目必须提供品牌授权或完成品牌备案,还一早就推出品牌托管模式,为中高端品牌提供自主定价、0佣金等权益,助力品牌实现溢价提升;这种种举措也意味着属于长期品牌建设的运营逻辑或许要提上日程,TikTok美区真的已经在告别野蛮生长,走向精细化深耕阶段了。

对于品牌商家而言,此时或许也是布局TikTok美区的关键窗口期。当前,美国知名品牌还未批量下场,市场竞争格局尚未成型,品牌商家有机会在早期通过内容运营,率先一步完成品牌认知建立。再者,TikTok平台以年轻化用户群体为主,这一群体占比高达70%,而他们对于新品牌的接受度高,更能通过TikTok内容接纳品牌信息,建立初步认知,为国内品牌快速破圈提供一定的用户基础。已经入局美区的卖家提前深耕品牌化,不仅能通过已有运营经营抢占品类赛道的先发优势,还能借助TikTok平台内容生态沉淀品牌资产,为之后更进阶的品牌深耕筑牢根基。

TikTok作为内容电商平台,内容方是品牌落子的关键。虽然当前TikTok美区以短视频带货和达人带货转化为主,但这并不意味着品牌方可以弱化品牌内容建设。达人带货内容可以助力产品和品牌快速破圈,而品牌官方账号优质内容才是积累用户黏性、强化品牌认知的长期基石。品牌自身内容运营对其品牌溢价的提升以及品牌用户积累的重要度,是一般以转化为目的的达人带货难以取代的。在利润得到保证的前提下,品牌卖家更需要将官方账号内容优化移至战略规划前位。

如今TikTok美区内容生态已有所进化升级,早期搬运国内爆款视频素材、依赖原生感的粗制内容已经过时。现下TikTok内容生态正朝着更为优质的方向发展。此前TikTok内容已让美国用户眼界大开,而随着平台上各种同质化内容的频频出现,也逐渐让这些已经习惯短视频内容的用户,开始对内容丰富度、真实度提出更高的需求,同时平台也加大了对搬运、同质化内容的打击力度,以净化内容生态,而这些也倒逼卖家转向更优质的内容创作。现阶段的优质内容可能是涵盖了内容种草、产品细节展示、品牌故事、用户互动等更多元化形式,品牌卖家或许可以参考适配品牌风格的内容形式,创作展现品牌价值内容,并结合GMV MAX扩大内容传播范围,扩大自身品牌影响力。

TikTok美区卖家大致可以分为亚马逊卖家、国内抖音出海卖家以及其他渠道卖家,这三类卖家在内容运营上,存在各自差异化特征,在品牌化路径上也将面临不同的挑战。国内抖音卖家在经历国内内容电商“洗礼”后,本身具备较为成熟的内容策划和拍摄能力,之前或许是“大材小用”,而在当前平台强调品牌沉淀与内容质量的阶段,却是打造品牌形象的“关键利器”。不过,国内出海卖家可能更需要考虑如何结合美国本土文化习俗以及消费场景的调整,已完成本土化适配问题;而亚马逊卖家可能在内容运营上存在短板,但当前美区品牌化进程还处于刚起步阶段,仍有充足的时间窗口实现赶超。亚马逊卖家或许可以考虑从基础内容着手,聚焦产品核心卖点呈现,以逐步提升自制内容能力。TikTok美区亿级卖家张国培也透露,其团队已搭建专属自制内容团队,重点布局商家自生产内容板块。

TikTok美区长达两年多的合规风波终于尘埃落定,对于卖家来说,始终悬着的心终于可以安稳落地。但与此同时,这一“确定性”的到来或许也意味着TikTok美区将进入更加激烈的竞争阶段。在这样的背景下,“品牌化”或许会逐渐成为卖家生存突围的“必选项”。而美国市场作为全球消费力的核心市场,啃下这块“硬骨头”无异于完成“全球品牌”的蜕变,甚至还能反向赋能其他市场。尽管TikTok美区品牌化之路存在诸多挑战,如美国本土品牌长期扎根构建起的竞争壁垒、高标准合规认证等,这些都是美国市场对品牌综合实力提出的考验。但不可否认的是,美区仍是品牌出海实现1-100的必经之路,是品牌卖家能够在海外长期深耕的核心战场。

引

言

当各大APP年度报告刷屏社交媒体时,预示着2025年年末终章已进入收官阶段。在行业和消费者都在复盘年度答卷的节点期,TikTok年初为美区立下的全年200亿美元GMV不知能否递上“满分答卷”?如今目标Deadline已进入冲刺倒计时,市场调研机构eMarketer却抢先发布首份针对TikTok Shop的预测报告,以数据为支撑提前给出了否定预判——面对这份提前剧透的“年度成绩单”,TikTok平台方又该如何回应这场GMV攻坚战的收官考验?

2025年开年,TikTok美区便在“不卖就禁”法案的重重迷雾下开启新年新征程,政策不确定性始终是高悬于众多卖家头上的“达摩克里斯之剑”。即便如此,TikTok电商团队仍对美区寄予厚望,为其定下近200%的增速目标,有意瞄准200亿美元GMV。如今全年收官在即,这一承载平台“雄心”的增长目标,在第三方机构预判中,实际完成度很可能再度不及预期。

若用关键词概括TikTok美区的2025年,“跌宕起伏”“触底反弹”或许最为贴切。上半年的TikTok美区堪称“多事之秋”,1月下架风波刚有转机,2月关税大棒便接踵而至,更在一季度被TikTok泰国反超,退居TikTok GMV榜第二。叠加美国IRS税务监管加码、取消卖家免费广告和自然流量扶持、内部大规模裁员等多重因素,卖家运营压力倍增,上半年发展步履维艰。进入下半年,美区局势方有明显好转。中美马德里会谈后,平台运营稳定性问题得到突破性进展;月活用户突破1.8亿,用户基础持续夯实;黑五大促期间更是迎来全面爆发——美区黑五网一爆发期交易额直破5亿美金,跨境POP模式生意较年中翻倍增长,各种破纪录佳绩,一扫上半年颓势,尽显增长潜力。

然而,下半年的强势发力终究难抵上半年的时间亏空,年初增长目标犹如一座看似临近却又难以攀越的山峰。近日,市场调研机构eMarketer发布的首份针对TikTok Shop的预测报告显示,2025年TikTok美区销售额将达158.2亿美元,同比增长108%,虽肯定了TikTok电商的高增长态势,但与内部年初既定的200亿目标仍有一定差距,若预判成真,那这也将是TikTok连续第二年未能达成美区GMV目标。

虽有外部环境制约因素存在,但两年未达预期,也一定程度上反映出TikTok内部团队对美区市场预判存在偏差,即未能充分评估美国市场环境稳定性以及竞争的复杂程度,致使目标制定略显“激进”。不过,在eMarketer预判下,TikTok Shop电商销售额将在未来四年保持两位数增长,2028年有望超过300亿美元,这一预判成绩依然印证了TikTok Shop内容电商增长韧劲。叠加近日发布的TikTok内部信透露TikTok美国业务已取得最新进展,对于即将到来的2026年,随着美国市场外部环境趋于稳定,TikTok美区爆发力依旧不容小觑。而连续两年的目标缺口,或许也将促使平台在“野心”与市场现状下,寻出更为理性的平衡点,制定更贴合实际发展的年度目标。

TikTok Shop美国:高速增长的背后,规模增量有待挖掘

自2023年9月正式登陆美国市场以来,TikTok Shop以其内容电商的创新打法,不仅给美国电商市场带来了一波“小小的震撼”,更在短时间内完成了对细分社交电商竞争格局的“重新洗牌”,迅速成为该领域最炙手可热的“增长新动能”。据eMarketer调研数据显示,2025年社交电商预计将达870.2亿美元,占美国零售电商总规模的6.9%;2026年将再增18.0%,首次突破1000亿美元大关。作为市场增长的“重要源泉”,TikTok凭借内容场的强悍爆发力,将成为驱动千亿市场增长的核心力量。而TikTok电商增长的核心,又是由平台自身“流量”和“内容生态”两大引擎的内生协调驱动。

在美国社交平台中,TikTok是当之无愧的“增速王者”。上线仅两年,便收获超半数美国用户的“偏爱”。据Similarweb最新数据显示,截至2025年8月,TikTok在美国月活跃用户达1.83亿,再次刷新流量峰值。与TikTok全球其他市场相比,这一增速或许不够突出,但在近年来重新焕发活力的美国社交媒体市场中,其表现却足够亮眼。目前美国总人口约3.41亿,而TikTok已覆盖超半数民众——这一渗透率在被传统社媒平台长期占据主流媒体市场中心的发达国家,实属高位。更关键的是,其16%的增速远超美国其他社媒渠道,成为主流平台中增速最快的“玩家”。在用户规模上,TikTok也不遑多让,实现了对美国二线平台的“降维打压”,超越Pinterest与Snapchat用户数之和。

遵循流量漏斗基本原理,即使用户在转化路径中,会因层层筛选而后逐渐缩减,但庞大的泛流量基础仍为TikTok电商积累了一定的潜在消费群体,直接推动电商业务扩张进程。在eMarketer预测中,2025年TikTok美国购物用户将同比增长13.6%,达到5320万人;2026年将再增8.6%至5770万人,预计将覆盖超50%的美国社交购物人群。从海量泛流量到购物用户转化,TikTok已初步在美国市场完成了从内容种草到消费转化的闭环构建,为其电商业务持续高速增长奠定了坚实的流量基础。

目前,TikTok在美国社交电商市场中份额已攀升至18.2%,作为2023年才正式入局的“新玩家”,TikTok仅用短短两年多时间,便实现从零到市场第三的飞跃式突破,足以证明其增长势头之迅猛。数据显示,2024年TikTok销售额同比暴涨400%,2025年仍保持108%的高速增长,这种扩张速度不仅给美国社交电商竞争场重新注入热血,也让行业老牌巨头“打起精神”,不得不警惕其竞争威胁。不过,“姜还是老的辣”,当前美国社交电商市场仍由Facebook与Instagram组成的双巨头绝对主导,二者合计占据约75%的市场份额。凭借长期积累的用户基础和生态体系,两者共同构建起“防守能力UP”的规模壁垒,TikTok想要突破这一格局,无异于攀登陡峭高峰,越接近顶端阻力越大。对TikTok而言,后续突破的关键不再只是单纯的扩充消费者和卖家数量,而是吸引更多优质卖家和美国本土知名品牌踊跃入驻,增强电商平台“底气”。

虽然TikTok平台借助内容优势和实时转化吸引了大量中小卖家入驻,且58%的美国Z世代群体已经其视为购物首选平台,但美国本土品牌的缺席始终是短板,连在TikTok东南亚和墨西哥市场做到头部机构的三只羊都表示需要持续观望美区发展,更遑论美国本土品牌,TikTok发展的不稳定始终是品牌犹豫入驻的根源所在。当下TikTok美区内部竞争更多是跨境中小卖家之间的“内部博弈”,而非与美国本土品牌的同台竞技。只有真正补齐这一缺口,平台才能进一步丰富商品品类、提升平台公信力,逐步瓦解双巨头设下的规模屏障,从“增长黑马”成长为能与美国本土电商平台分庭抗礼的“实力玩家”。

TikTok美区市场现状:品牌化&细分市场或成竞争关键

在TikTok电商全球版图中,各已开市场呈现出差异化增长特征,如新开市场普遍存在第一波流量和政策红利;TikTok东南亚市场因门槛相对友善,是中小卖家入局试水的首选赛道;而对于想要突破业绩增长天花板的卖家和品牌方而言,TikTok美区方是需要重点攻克的核心战场。就像TikTok美区头部品牌Meoky海外业务负责人郑浩勇所言,品牌选择布局美区,就是想先啃下最难啃的“硬骨头”。作为全球最大的零售电商市场,2025年市场规模预计达1.34万亿(Statista预测),同比增长约8.2%。拿下这一TikTok核心阵地,对于卖家来说,可能不仅仅是业绩上的量级突破,更能为品牌或者市场深耕积累关键经验,成为其撬动TikTok其他市场的关键支点。

随着TikTok各大市场逐渐走向成熟,TikTok第二大电商市场席位争夺战或许将愈演愈烈,东南亚印尼、泰国电商氛围浓厚,稳居增长第一梯队;欧洲市场凭借发达市场高消费水平紧随其后;拉美墨西哥和巴西依托人口红利及互联网渗透率,同样增势迅猛;更有全球第三大电商市场日本正虎视眈眈瞄准第二梯队席位。相比之下,TikTok美区第一大电商市场之位则相对难以撼动。根据第三方数据显示,2025年TikTok美区前三季度GMV总额达90-100亿美元区间,远超东南亚细分市场和英国(约15-20亿美元);且美国用户消费力、价格敏感系数、品牌付费意愿等核心指标基本领先全球,加之接近欧洲整体才有的2亿月活跃用户数,TikTok美区在短期内很难被其他市场超越,保持较为领先的发展优势。

此前正值TikTok黑五大促,大促向来是卖家集中冲刺销量的重要节点,而此次大促不出意外地再次助力TikTok美区实现销售数据突破性飙升。为弱化大促节点期带来的短期数据波动影响,更客观呈现美区全年趋势,TK观察整理了TikTok美区1-11月大盘数据总览。

从数据上看,美区总销量呈现出季节性增长特征,以6月为分水岭,整体呈淡季趋稳(1-6)、旺季爆发(7-11)的节奏。11月以8791.93万总销量达到峰值,较一月增长约80%,进入Q3阶段后,总销量持续走高,连续三月突破5400万,进入第四季度,10月、11月销量环比增幅分别达8.5%、35.4%,大促节点销量拉动作用明显。TikTok美区下半年总销量持续走高除了旺季季节性因素外,也不排除因美区外界环境因素影响减弱,使得销量水平有所提升。

美区整体大盘新品上新节奏波动明显,4月、8月新品数大幅度骤降,这或许与TikTok平台品类合规审核以及卖家旺季库存策略调整有关,其余月份新品数基本维持在400万以上,与TikTok其他市场相比,TikTok美区新品上线数也是遥遥领先,侧面反映出卖家对美区市场布局热情,整体竞争程度有所升温。

在产品成交价方面,美区客单价水平保持稳步提升,从1月18.28美元逐步增长至11月29.54美元,累计涨幅超过60%,反映出美区消费者购买力水平有所提升,高客单价产品占比正在逐步扩大。在TikTok美区11月商品销售额TOP20榜单中,90%产品客单价在30美元以上,其中TOP1-3的Medicube护肤套装、Nex游戏机以及PetPivot智能宠物猫砂盆客单价更是处于150-250美元的高客单区间。这类高客单价产品能在美区实现销售额名列前茅,体现出品牌商家通过TikTok内容强化消费者对品牌认知,足以使得本就对价格敏感度不高的美国消费者,愿意为品牌溢价买单。

在市场集中度方面,TikTok美区市场集中度整体维持在4.72%-7.02%中高位区间,低于新开市场,又高于TikTok东南亚部分细分市场。总体来看,TikTok美区尚未形成头部绝对垄断局面,中小卖家仍有突破机会;而与此同时,各大类目头部品牌如Medicube(美妆个护)、Toplux(保健)、Nex Playground(手机与数码)的规模效应开始显现,11月大促预热期头部卖家集中冲刺,也让TikTok美区市场集中度提升至7.02%,不过暂时还未挤压到中小卖家生存空间,部分细分品类市场仍存在发展机会。

从TikTok美区11月店铺销售额TOP20榜单来看,上榜店铺均为品牌店,仅Dr.Melaxin Global一家店铺以“零售店”身份入围,事实上,总览美区6-11月销售额榜TOP20店铺类型,TK观察发现,除Dr.Melaxin Global外,基本均为品牌店,这也再次印证TikTok美区品牌化属性逐渐显现,品牌自带的认知度和产品品控能力更符合美区用户消费倾向,而Dr.Melaxin Global能跻身榜单前列,或许与其选择布局美妆个护中护肤细分类目、建联达人数量和质量有关。

而在动销商品板块,以百件为分界线,店铺间商品策略呈现出多SKU铺量与少SKU深耕的两极分化,QVC,Inc、VEVOR Store以5094件、3410件动销商品数,以满足美国用户在小家电和五金工具领域的多元化需求,JBL(40件)、wavytalk(39件)则聚焦少数核心单品做深耕种草,不过在铺品(11家)和精品方面(9家),选择铺品策略的店铺数略胜一筹。

正如大众所知,TikTok美区以达人带货为主,头部卖家更是如此,榜单内85%的店铺达人建联数以“万”为单位,依靠外部达人矩阵放大品牌触达范围,而JBL、EcoFlow、POPMART仅建联818、3589、4915位达人,后两者达人建联数也基本符合多数卖家对头部品牌和商家已知概念,即月度建联数超3000。不过,与其他店铺相比,JBL、EcoFlow、POPMART更依赖品牌内容矩阵,如JBL官方账号@jblaudio粉丝数达39.18万,其中账号多条内容播放量超10万。

整体来看,TikTok美区头部店铺基本已进入品牌化深耕阶段,其运营策略或为“达人矩阵+中高客单+多爆款”“多SKU+全类目覆盖”做规模,又或是“少SKU+精细化内容”做利润,各种差异化打法,也恰恰体现出TikTok美区正在告别早期“靠流量赚快钱”的起步发展阶段。对于后续入局卖家以及中小卖家来说,美区市场机会可能更多聚焦在品牌化布局以及细分市场。细分市场因卖家基数尚未饱和,竞争相对温和,且潜在消费者需求更为精准,卖家更易通过优质的垂直内容吸引用户,实现在小众赛道的突破。而对于品牌型商家来说,TikTok更是一个叙述品牌故事以及放大品牌价值传播的品牌,通过TikTok内容种草能力以及达人矩阵扩大传播范围,突破传统渠道壁垒,实现更为有效的品牌认知的建立,从而收获来自海外的第二条增长曲线。

TikTok美区的品牌化之路

近日,TikTok CEO周受资发布的内部信,透露了TikTok美国业务最新进展——字节跳动将继续保留电商、广告、市场运营等核心商业业务主导权,以及TikTok产品的全球互联互通。这一安排终于为持续两年多的外部市场不稳定画上句号,打消了一众美区卖家和品牌方对平台稳定性的顾虑。从披露信息来看,这无疑是一则激活市场对TikTok电商业务信心的关键利好消息。加之刚刚圆满落幕的TikTok黑五大促,再度让行业内相关从业者见证了TikTok美区内容场强悍爆发实力。政策定心丸叠加电商爆发力,双重积极信号来袭,或许会让此前处于持续观望状态的国内品牌以及美国本土品牌,下场布局的意向和可能性得到显著提升。

回顾TikTok电商早期发展,彼时平台尚处于海外市场摸索阶段,卖家选择铺货冲量、卖货为主的运营逻辑事实上是契合当时市场发展环境的,品牌建设在当时还为时过早。不过到了2025年,TikTok释放的一系列信号已在侧面表明——“平台需要品牌型商家入场”“需要卖家开始优化内容运营逻辑”。如现阶段TikTok不仅在逐步限制无品牌商品曝光、要求部分类目必须提供品牌授权或完成品牌备案,还一早就推出品牌托管模式,为中高端品牌提供自主定价、0佣金等权益,助力品牌实现溢价提升;这种种举措也意味着属于长期品牌建设的运营逻辑或许要提上日程,TikTok美区真的已经在告别野蛮生长,走向精细化深耕阶段了。

对于品牌商家而言,此时或许也是布局TikTok美区的关键窗口期。当前,美国知名品牌还未批量下场,市场竞争格局尚未成型,品牌商家有机会在早期通过内容运营,率先一步完成品牌认知建立。再者,TikTok平台以年轻化用户群体为主,这一群体占比高达70%,而他们对于新品牌的接受度高,更能通过TikTok内容接纳品牌信息,建立初步认知,为国内品牌快速破圈提供一定的用户基础。已经入局美区的卖家提前深耕品牌化,不仅能通过已有运营经营抢占品类赛道的先发优势,还能借助TikTok平台内容生态沉淀品牌资产,为之后更进阶的品牌深耕筑牢根基。

TikTok作为内容电商平台,内容方是品牌落子的关键。虽然当前TikTok美区以短视频带货和达人带货转化为主,但这并不意味着品牌方可以弱化品牌内容建设。达人带货内容可以助力产品和品牌快速破圈,而品牌官方账号优质内容才是积累用户黏性、强化品牌认知的长期基石。品牌自身内容运营对其品牌溢价的提升以及品牌用户积累的重要度,是一般以转化为目的的达人带货难以取代的。在利润得到保证的前提下,品牌卖家更需要将官方账号内容优化移至战略规划前位。

如今TikTok美区内容生态已有所进化升级,早期搬运国内爆款视频素材、依赖原生感的粗制内容已经过时。现下TikTok内容生态正朝着更为优质的方向发展。此前TikTok内容已让美国用户眼界大开,而随着平台上各种同质化内容的频频出现,也逐渐让这些已经习惯短视频内容的用户,开始对内容丰富度、真实度提出更高的需求,同时平台也加大了对搬运、同质化内容的打击力度,以净化内容生态,而这些也倒逼卖家转向更优质的内容创作。现阶段的优质内容可能是涵盖了内容种草、产品细节展示、品牌故事、用户互动等更多元化形式,品牌卖家或许可以参考适配品牌风格的内容形式,创作展现品牌价值内容,并结合GMV MAX扩大内容传播范围,扩大自身品牌影响力。

TikTok美区卖家大致可以分为亚马逊卖家、国内抖音出海卖家以及其他渠道卖家,这三类卖家在内容运营上,存在各自差异化特征,在品牌化路径上也将面临不同的挑战。国内抖音卖家在经历国内内容电商“洗礼”后,本身具备较为成熟的内容策划和拍摄能力,之前或许是“大材小用”,而在当前平台强调品牌沉淀与内容质量的阶段,却是打造品牌形象的“关键利器”。不过,国内出海卖家可能更需要考虑如何结合美国本土文化习俗以及消费场景的调整,已完成本土化适配问题;而亚马逊卖家可能在内容运营上存在短板,但当前美区品牌化进程还处于刚起步阶段,仍有充足的时间窗口实现赶超。亚马逊卖家或许可以考虑从基础内容着手,聚焦产品核心卖点呈现,以逐步提升自制内容能力。TikTok美区亿级卖家张国培也透露,其团队已搭建专属自制内容团队,重点布局商家自生产内容板块。

TikTok美区长达两年多的合规风波终于尘埃落定,对于卖家来说,始终悬着的心终于可以安稳落地。但与此同时,这一“确定性”的到来或许也意味着TikTok美区将进入更加激烈的竞争阶段。在这样的背景下,“品牌化”或许会逐渐成为卖家生存突围的“必选项”。而美国市场作为全球消费力的核心市场,啃下这块“硬骨头”无异于完成“全球品牌”的蜕变,甚至还能反向赋能其他市场。尽管TikTok美区品牌化之路存在诸多挑战,如美国本土品牌长期扎根构建起的竞争壁垒、高标准合规认证等,这些都是美国市场对品牌综合实力提出的考验。但不可否认的是,美区仍是品牌出海实现1-100的必经之路,是品牌卖家能够在海外长期深耕的核心战场。

热门活动

热门活动

其他

其他 03-06 周五

03-06 周五